悠可集团“组装”冲刺港交所,核心子公司曾现身A股

作者 | 乐呦

作者 | 乐呦

流程编辑 | 小白

“杭州悠可曾是青岛金王的子公司,当然也是买来的,青岛金王“孵化”的盈利后,又卖回去了。

”电商改变了人们的消费习惯,也改变了营销、销售方式。

线下有点烦,线上则热闹非凡。淘宝、京东、拼多多、抖音、快手,你方唱罢我方登场。薇娅、李佳琦,甚至央视主持人也进入直播间带货。

女性剁手大类美妆品牌借此机会大放异彩。但是,品牌的成功离不开品牌运营商的付出。

那品牌运营商到底起到什么角色呢?

一、极富故事色彩的前世今生

悠可集团(以下简称 “公司”)是一家专注美妆电商运营服务公司。公司历史可追溯到2010年,最早为杭州宁久微贸易有限公司,由张子恒创立,后并入杭州悠可化妆品有限公司(简称“杭州悠可”、“前身实体”)。

张子恒曾为阿里巴巴全球销售副总裁,杭州悠可最早股东穿透后也有阿里巴巴的身影,这带给了杭州悠可在电商运营方面的优势。

在运营仅仅4年后,2014年,风云君老朋友青岛金王(002094.SZ)作价1.5亿收购杭州悠可37%的股权,并于2017年再次斥资6.8亿买下杭州悠可剩余63%的股权。(详见《大型“车祸现场”:青岛金王变坑王,人人乐巨亏2.2亿》)

两次收购带给青岛金王共计约7.86亿的商誉。

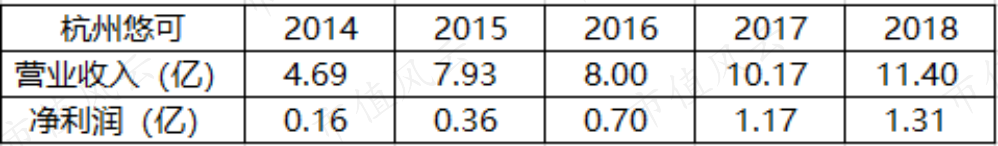

不过,杭州悠可自被收购后均完成了业绩承诺。2018年的营收、净利润已经占到了青岛金王的20.9%、84.5%。

(注:数据取自青岛金王历年年报)

(注:数据取自青岛金王历年年报)

杭州悠可俨然成了青岛金王的“香饽饽”、“王牌选手”。

但2019年,青岛金王又声称着手打造“数字化新零售服务平台”,以前期投资较大为由将杭州悠可出售。

接盘方为悠可集团,交易对价14亿。从后期悠可集团筹备上市等剧情回看,青岛金王完全没有任何战略而言,目前自身市值已经徘徊到20亿左右。

IPO发行前,实控人中信资本间接控制悠可集团43.98%的股份,张子恒(杭州悠可前股东)持有19.02%的股份,为公司首席执行官。

折腾一圈,又回到了张子恒的旗下。只是经过这么一番操作以后,悠可集团多了一堆商誉。

拿下杭州悠可后,2019年2月25日,悠可集团又斥资1亿收购品牌运营服务商杭州悠悦品牌管理有限公司、旎网电子商务(杭州)有限公司(以下分别简称悠悦、旎网)。

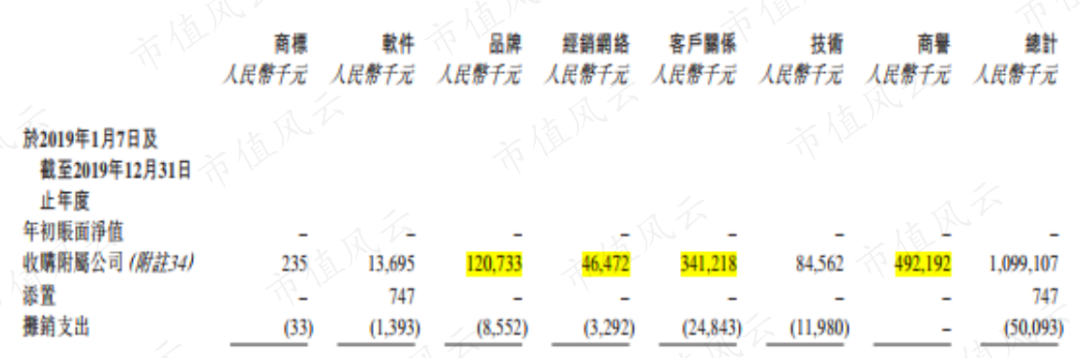

加上杭州悠可,三笔收购产生了包括品牌、经销网络、客户关系在内的无形资产、以及商誉等合计10.99亿,其中商誉约4.92亿。

这些无形资产按照5-10年进行折旧摊销,每年会影响公司利润约0.5亿。

(来源:招股书)

(来源:招股书)

后来,丽人丽妆(605136.SH) 、壹网壹创(300792.SZ)等品牌运营商纷纷登陆资本市场。悠可集团则一通买、买、买,于2021年3月提交了招股书,欲在港交所上市。

二、电子商务赋能和品牌孵化

据艾瑞咨询报告称,按照GMV(网站成交金额,含付款及未付款)计算,悠可集团是中国最大的美妆品牌代运营公司,2020年市场份额约13.3%。

但如若考虑营收、净利润规模,公司则交出了头把交椅。

以2020年计算,悠可集团营收、净利润分别为16.6亿、3.25亿;丽人丽妆则分别为46.0亿、3.38亿。

从自身纵向对比看,2018-2020年,悠可集团营收为11.65亿、14.31亿、16.60亿;净利润为2.07亿、2.78亿、3.25亿;年复合增长率分别为19.4%、25.3%。

如若只考虑杭州悠可,2018-2020年营收分别为11.6亿、12.3亿、11.7亿。由此可见,公司的营收增长含有并购所带来的积极因素。

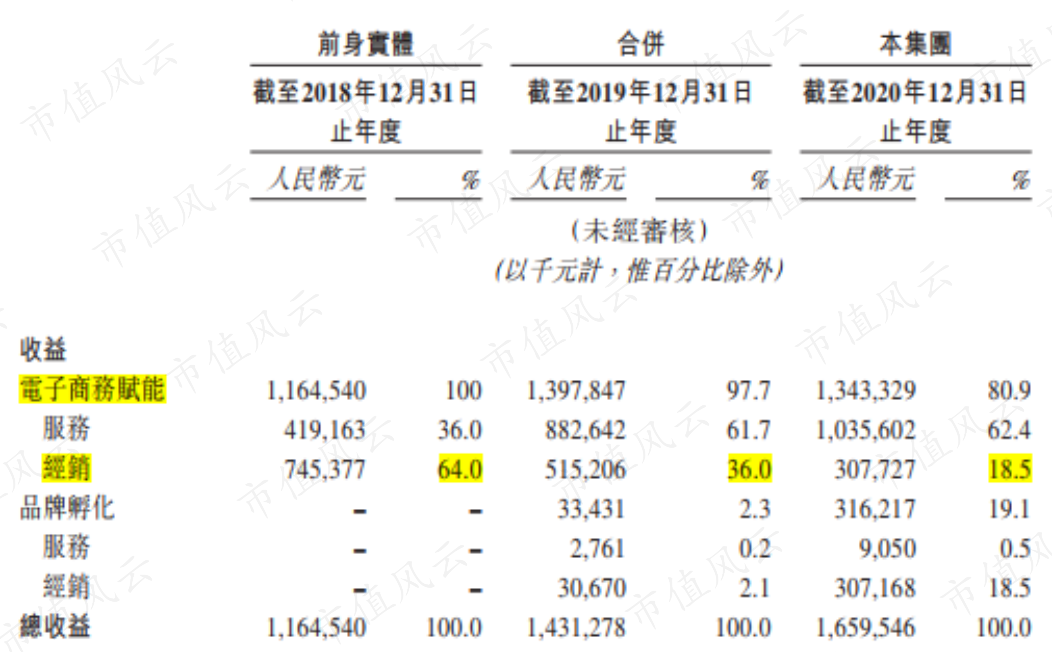

目前,悠可集团有两大经营模式:一为电子商务赋能模式,二为品牌孵化模式。

二者区别在于:电商务赋能模式主要针对成熟知名品牌,如Perfume GIVENCHY、Sisley、Clarins等;品牌孵化模式则侧重新兴品牌,如Tatcha。

二者共同点是:均可为合作客户提供品牌服务和经销服务,如营销、战略咨询、全渠道运营、客户服务、订单履约等。

两个经营模式进而衍生出两项创收业务:品牌服务业务和经销业务。

品牌服务业务方面,悠可集团通常按照固定费用或者在可变费用中获得服务费收入,主要基于GMV或其他可变因素,如向品牌客户提供服务时完成的订单数。

服务业务主要就是借助渠道、本土化优势协助国外美妆客户做营销策略、创意设计、客户服务等工作。这项业务中,公司并不拥有产品的所有权。

在经销模式下,悠可集团则是直接从品牌合作伙伴或其授权经销商采购美妆产品。

三、品牌孵化有望成为未来的重点

电子商务赋能模式下,有意在电商平台自营线上销售业务的大品牌,会委托悠可集团进行品牌服务;觉得自营线上销售业务费事的大品牌,则直接委派悠可集团提供经销服务。

对于品牌孵化模式,新兴品牌往往更多选择直接由悠可集团作为线上经销商。

1、电子商务赋能模式几乎不再增长

电子商务赋能模式2020年营收为13.4亿,占总收入的80.9%,同比出现了小幅下滑。

(来源:招股书)

(来源:招股书)

2018-2020年,电子商务赋能模式下品牌服务业务营收分别为4.19亿、8.83亿、10.36亿,年复合增长率为57.2%。

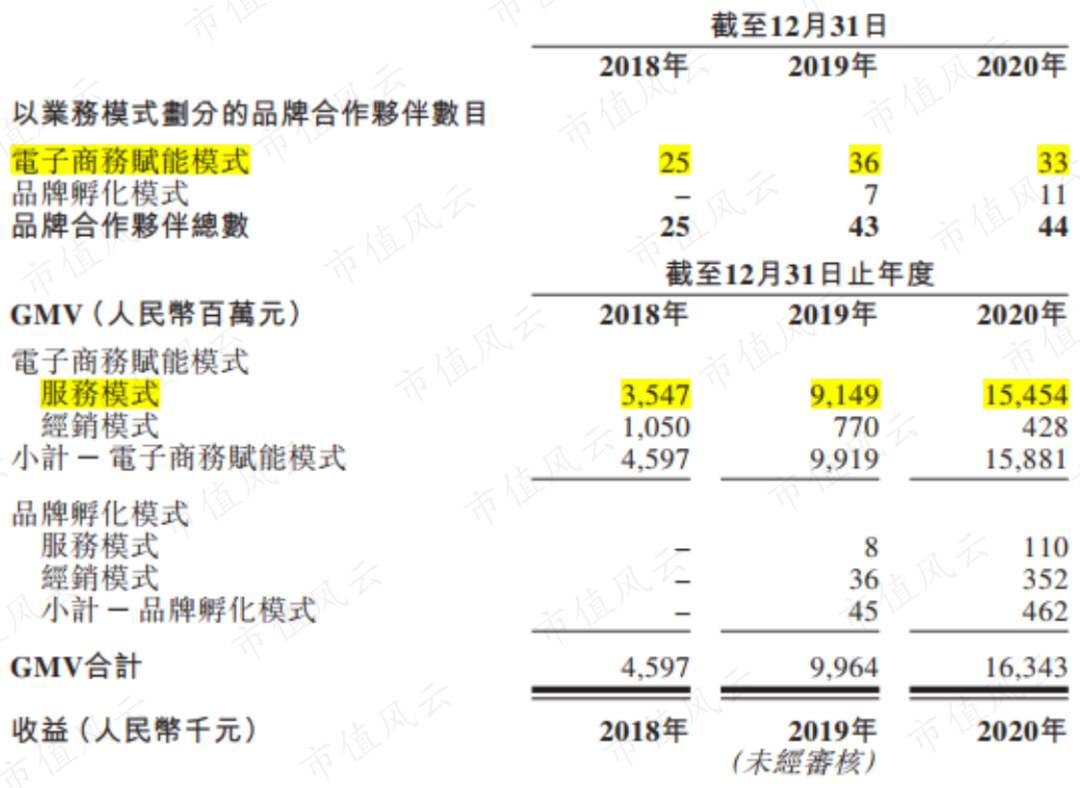

增长原因有两个:一方面是服务模式合作品牌数量由2018年的25个增长到2020年的33个,另一方面促成GMV也由35.5亿增加至154.5亿。

(来源:招股书)

(来源:招股书)

电子商务赋能模式下,品牌服务毛利率高达60%,远远高于经销毛利率。

悠可集团对国际知名美妆品牌依赖度较高,2019年及之前营收几乎全来自于此。

其中,最大品牌客户2018-2020年营收占比分别为9.7%、15.7%、9.0%;前五大品牌同期营收占比为26.8%、39.7%、34.9%。

在电子商务赋能模式下,品牌服务业绩取决于合作美妆品牌数量以及GMV增长;经销服务业绩增长基础为所经销的知名品牌数量。

自2019年起,公司一大美妆集团客户电子商务业务调整,终止了在天猫多个品牌的经销合作,并于 2020年终止了与公司在京东及唯品会的经销合作。

也因此,2018-2020年,针对成熟大品牌的经销收入由7.45亿降至3.08亿。

不只是悠可集团,其他品牌运营商,如丽人丽妆,也面临类似的窘境。巴黎欧莱雅、兰蔻分别于2018年5月、8月合同到期后,终止了与丽人丽妆的经销合作。

面对这种局面,各个公司并无太多办法。

悠可集团品牌服务营收的增长被经销营收下滑部分抵消,电子商务赋能模式2020年营收小幅降至13.43亿。

考虑到这方面的影响,悠可集团在2019年推进了品牌孵化模式。

2、品牌孵化几乎全是经销业务

品牌孵化模式所针对的新兴品牌,营收由2019年的0.33亿增长到2020年3.16亿。其中,2020年,经销业务创收3.07亿,占比97.15%。

也就是说,品牌孵化就可以理解为新兴品牌的线上经销商。

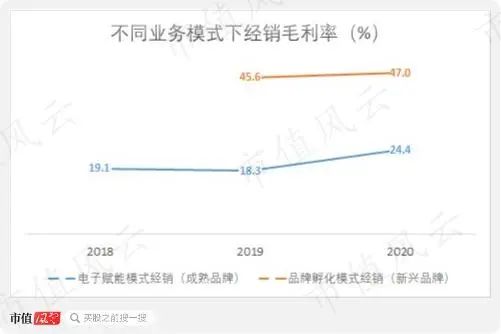

新兴品牌知名度较低,毛利率高。2019-2020年,新兴品牌经销毛利率在47%左右;而欧美、日韩等成熟品牌本身知名度较高,因此毛利率较低,在19%左右。

2020年,成熟品牌毛利率上升至24.4%,主要是一大集团旗下品牌取消了合作,产品结构变化提高了毛利率。

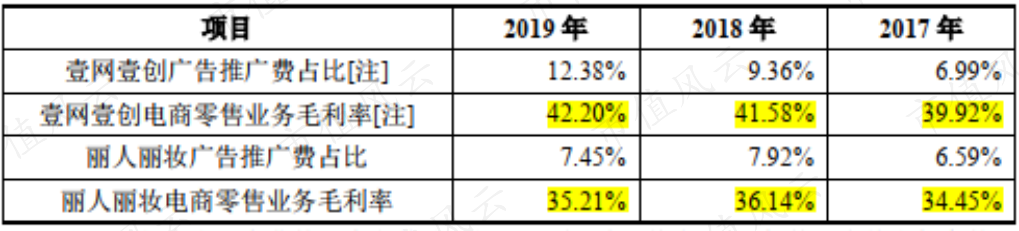

行业其他品牌运营商也存在类似差异。

2019年,丽人丽妆电商零售毛利率为35.2%,低于壹网壹创的42.2%,差异在于前者侧重大品牌、后者侧重百雀羚等国内品牌。

(来源:丽人丽妆招股书)

(来源:丽人丽妆招股书)

此次上市,悠可集团募集资金的一项重要用途,就是加大孵化品牌的营销渠道及营销活动,如短视频、直播、KOL及微信公众号等线上社交媒体渠道,另外与相关中国美妆品牌建立合营企业,并投资较高潜力的美妆品牌。

由此可见,悠可集团也希望绑定国内具有潜力的美妆品牌,从而降低对大品牌的依赖度,进而保证未来业绩的连贯性。

简单总结一下,悠可集团电子商务赋能模式下的品牌服务业务还在增长,但经销业务则因部分美妆品牌业务调整急剧减少;而品牌孵化经销业务取得了不错发展。

业务结构的变动对盈利能力又有何影响呢?

四、毛利率高于丽人丽妆

由于毛利率更高的品牌服务收入和品牌孵化业务营收占比快速提升,公司毛利率由2018年33.4%增长至2020年的50.6%。

丽人丽妆侧重电商零售业务(可理解为经销业务),2020年近95%的营收来源于此,整体毛利率为35.9%,低于悠可集团的50.6%。

(丽人丽妆相关业务毛利率)

(丽人丽妆相关业务毛利率)

悠可集团在2017-2018年主要经销成熟大品牌的美妆产品,经销毛利率在18%左右,销售费用率约7.5%。

随着公司在品牌孵化经销业务模式下投入力度加大,销售费用开始大幅增长,如广告推广费用由2019年的746.9万增长到2020年的6,834.9万,履约、平台佣金支出也有大幅增长。

由于收购杭州悠可及悠悦、旎网相关的客户关系及经销网络,无形资产摊销2020年升至3,984.7万,这使得销售费率2020年增长到12.1%,同比增加了4.3个百分点。

管理费用也因收购增加了较多技术及品牌方面的无形资产摊销,相关的收购服务费、人员薪酬均增长较多,2020年管理费率上升到了11.3%。

丽人丽妆因电商零售业务大,因此销售费率在20%以上,管理费率只有2.2%、财务费率近三年均为负值。2020年,悠可集团净利率为19.58%,高于丽人丽妆的7.34%。

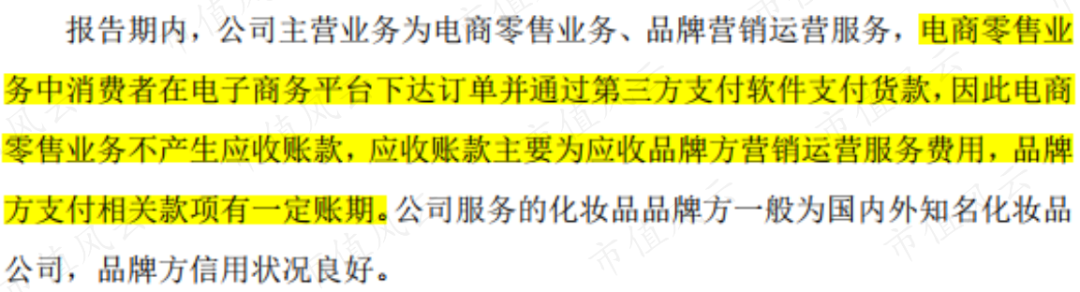

和丽人丽妆对比看,悠可集团具有营销和经销商双重角色,但电子商务赋能模式下的品牌服务业务增长,也使得公司产生了较大的应收账款及合约资产。

五、应收账款及合约资产较大

2018-2020年,悠可集团应收账款分别为1.11亿、1.94亿、2.10亿,大多来自品牌服务业务。经销业务通常是电子商务平台出具发票后,5-10个工作日支付货款;线下渠道则有30天的账期,不过占比应该较小。

丽人丽妆也表示应收账款来自品牌运营服务。

(来源:丽人丽妆招股书)

(来源:丽人丽妆招股书)

由于收购杭州悠可、悠悦、旎网,以及悠可集团新开发客户行政手续延迟,公司合约资产由2018年1.82亿增加到2020年3.15亿。

公司客户多为美妆知名品牌,信用较好。截至2021年2月28日,2020年的应收账款中的1.48亿(约70.6%)已经结清,合约资产中的2.2亿(约69.8%)也已开票。

(注:数据取自招股书)

(注:数据取自招股书)

对新兴品牌营销力度的加大,悠可集团垫付品牌方相应的营销推广支出等费用,在2020年大幅增长为1.28亿;同期,预付商品采购款和电商平台广告费等也增至0.79亿。

(注:数据取自招股书)

(注:数据取自招股书)

2018-2020年,存货由0.93亿增长到1.31亿。

经销模式为买断式经销,应付款整体体量较小,2020年约0.27亿,其中有一半为关联方提供的营销服务。

由于收购杭州悠可等公司对资金需求较高,叠加对于品牌商话语权较低,有较多应收账款及合同资产,悠可集团对资金需求较大。

结语

悠可集团此次IPO其实就是基于收购来的三家经营实体,分别是杭州悠可、悠悦、旎网,营收近三年有一定增长。

但是,这个模式,颇有“组装”上阵的感觉。

免责声明:本报告(文章)是基于上市公司的公众公司属性、以上市公司根据其法定义务公开披露的信息(包括但不限于临时公告、定期报告和官方互动平台等)为核心依据的独立第三方研究;市值风云力求报告(文章)所载内容及观点客观公正,但不保证其准确性、完整性、及时性等;本报告(文章)中的信息或所表述的意见不构成任何投资建议,市值风云不对因使用本报告所采取的任何行动承担任何责任。以上内容为市值风云APP原创未获授权 转载必究邮箱:mvlegend@163.com /微信:yangfeng56293暂时没有评论