锦江酒店财报快评:下半年明显回暖,但国外业务仍不见复苏迹象

作者 | 紫枫

作者 | 紫枫

流程编辑 | 小白

“2020年Q4的国内平均RevPAR仅比2019年同期下滑了2.75%,表示国内经营情况已经基本回到疫情前水平。

”根据我国2020年国民经济和社会发展统计公告显示,全年国内游客为28.8亿人次,比上年下降52.1%;国内旅游创造收入2.23万亿元,同比下降61.1%。

宏观数据出现如此大的跌幅,三大酒店集团的业绩自然也好不到哪里去。

锦江酒店2020年创收98.98亿,同比下滑34.45%,扣非净利润大额亏损6.7亿,去年同期为8.92亿;

首旅酒店预计2020年归母净利润亏损4.1-4.9亿,扣非净利润亏损5.2-5.9亿,去年同期分别为8.85亿和8.16亿;

华住2020年创收人民币101.96亿,同比下滑9.06%,归母净利润巨额亏损21.92亿元,去年同期为17.69亿。

风云君在去年3月份发布锦江酒店的研报《“酒店三巨头”疫情压力测试:锦江酒店,全球第二大,大而不会倒 | 风云主题》,认为锦江酒店撑过行业寒冬还是大概率事件。

锦江酒店(600754.SH)在2020年行业寒冬期继续逆势扩张,并获得投资者的青睐,从发布研报至今累计大涨超120%,表明市场对锦江酒店的发展还是认可的。

截止2020年末,有299只公募基金持有锦江酒店,合计持有1.45亿股,相比2019年末增加了51.76%,且占流通股比例达18.05%,持股市值多达74.6亿。

今天,风云君给大伙讲讲锦江酒店2020年的财务表现。

一、下半年复苏态势明显,经营性现金流表现较好

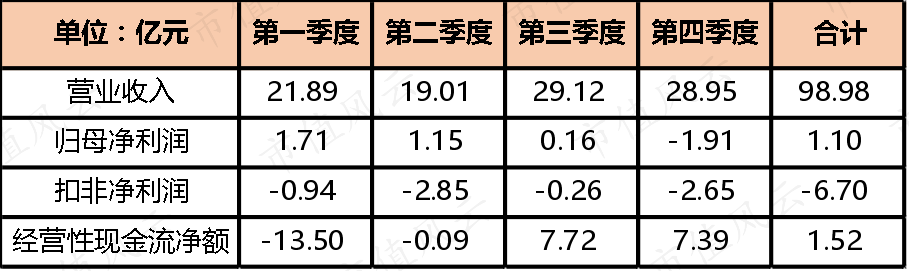

先来看看锦江酒店2020年四个季度的成绩单:

1、Q3和Q4营收明显回升

根据公开信息,营业收入在Q3和Q4为29.12亿和28.95亿,明显高于Q1的21.89亿和Q2的19.01亿,表明Q3和Q4的经营情况已经随着国内旅游市场逐步复苏而明显回升。

不过与2019年同期相比,Q3和Q4仍同比下滑了29.64%和24.15%,但相比Q2的营收腰斩已有不错的回升。

2、上半年靠非经损益维持利润为正

归母净利润在Q1和Q2没有出现亏损,为1.71亿和1.15亿,全靠非经常性损益填补了亏损额。

根据2020年报显示,锦江酒店全年投资收益达8.14亿,其中Q1就多达5.91亿,主要原因是转让子公司。

公司在1月8日以1.35亿的售价向光缕公司转让西安锦江之星和郑州锦江之星全部股权。

随后,在3月31日向锦国投转让达华宾馆70%股权,向锦江资本转让宁波锦波旅馆100%和滴水湖锦江之星70%股权,转让价为3.41亿。

两次交易合计交易4.76亿。

近年来锦江酒店致力于把资产变“轻”,直营店数量在持续下滑,因此在疫情期间转让直营店获得现金,从而维持公司运转的做法并不意外。

随后,在Q2获得其他收益3.45亿,主要是政府部门给予的疫情专项支持补贴。

当然,让扣非净利润这把“照妖镜”一照就原形毕露,公司实际上4个季度均录得亏损,其中Q2和Q4亏损了2.85亿和2.65亿。

值得一提的是,公司的经营性现金流净额在下半年并没有扣非净利润的表现这么糟,实现合计净流入15.11亿元,拉高全年净额回升至1.52亿,从现金流的角度验证公司业务复苏态势明显。

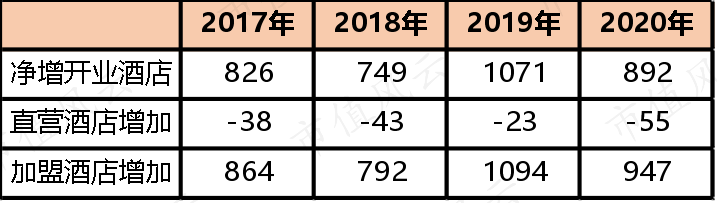

3、酒店新开业数量逆势扩张

从酒店和房间数看,截至2020年12月31日,已经开业的酒店合计达9406家,其中新开业酒店1842家,退出酒店323家,开业转筹建酒店627家,净增加了892家。

对比过去几年的数据,2020年公司扩张的速度并没有受疫情影响下降,仍高于2017年和2018年的净增酒店数量。

而且,净增酒店全部为加盟店,直营酒店减少数量有加速趋势,延续轻量化、品牌化的战略。

而已经签约的酒店规模达到14458家,后续仍有大量酒店将开业,营收有进一步上升,市场份额持续扩大的潜力。

接下来,我们进一步分析锦江酒店的国内外业务表现。

二、国内Q4接近2019年水平,但国外仍不见复苏迹象

1、维也纳酒店集团的恢复态势最强

2020年,国内营业收入为78.11亿,比上年同期下降27.33%,营收占比达80.96%。

对应的归母净利润达8.7亿元,同比增长4.01%,主要受非经常性损益影响,而扣非净利润亏损4771万元,同比大跌113.97%。

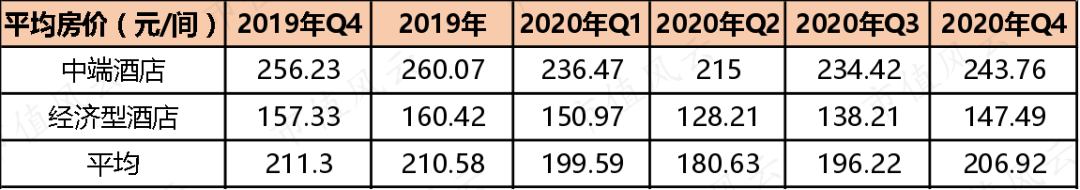

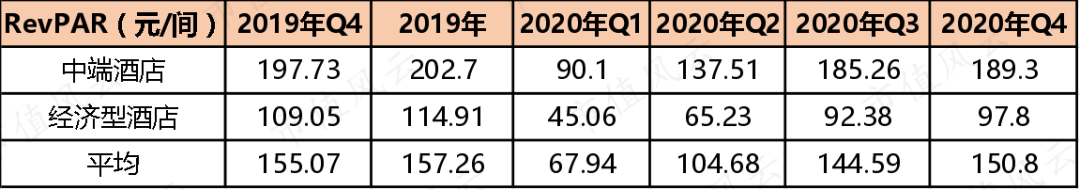

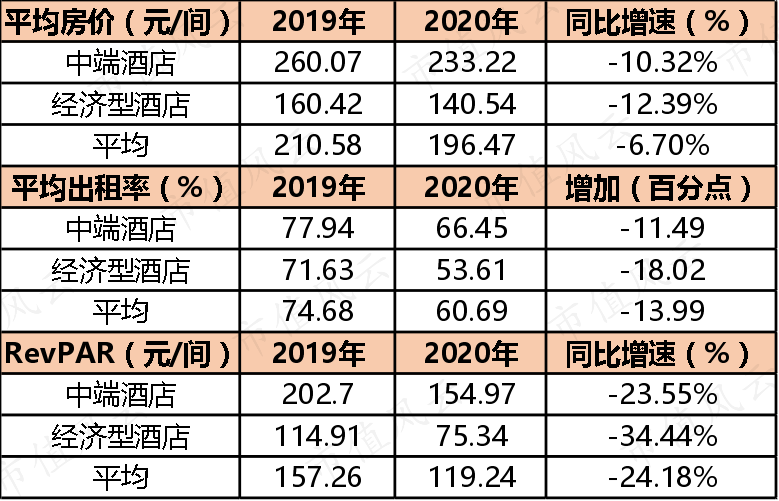

2020年4个季度的平均房价呈V型趋势,Q2是2020年房价最低的季度,随着疫情受到控制,Q3和Q4逐季涨价,仍未达到2019年Q4的水平。

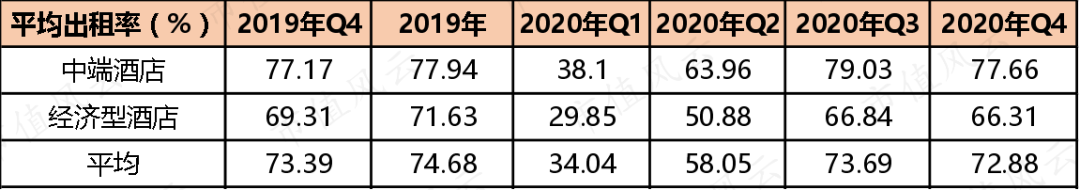

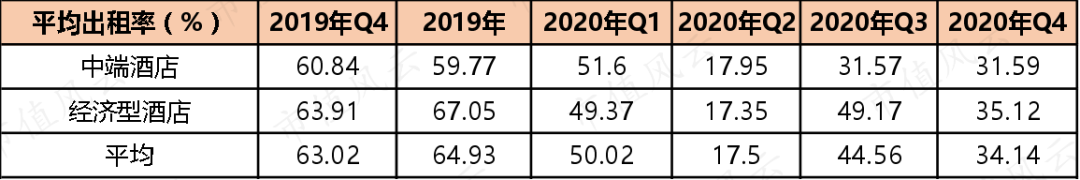

而从平均出租率看,2020年Q1因疫情原因,全国旅游市场萧条,出租率暴跌至34.04%,Q2酒店自救,平均房价降至最低值,平均出租率受经济复苏和低价刺激回升至58.05%,Q3和Q4基本已经接近甚至超越2019年Q4水平。

而从酒店业最关键的效益指标RevPAR看,Q1是全年最惨的季度,中端酒店从2019年Q4的197.73元/间暴跌至90.1元/间,随后逐季恢复至189.3元/间,平均值回升至150.8元/间,仍略低于2019年Q4。

(注:RevPAR=平均房价*平均出租率)

(注:RevPAR=平均房价*平均出租率)

因此,从三个指标看,2020年相比2019年均有两位数的下跌,平均RevPAR从157.26元/间下滑至119.24元/间,同比下滑24.18%。

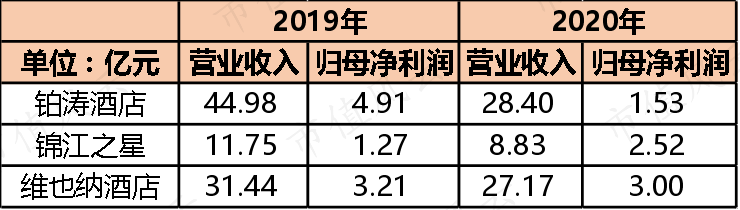

从旗下三大酒店集团的表现看,维也纳酒店的表现相当不错,2020年的营收多达27.17亿,相比2019年下滑了13.58%,归母净利润为3亿,相比2019年仅下滑了6.5%。

而锦江之星的营收下滑了24.85%,但由于2020年转让了不少酒店的股权,归母净利润反而实现翻倍。

铂涛酒店表现相对最差,归母净利润下跌至1.53亿,同比大跌68.84%,远高于其营收跌幅36.86%。

2、疫情反复致使国外Q4表现回落

国外营收基本是子公司卢浮集团贡献的,其营业收入为2.34亿欧元,比上年同期下降 55.91%,占营收比例为19.04%。

对应的归母净利润为-1.06亿欧元,去年同期为2615万欧元。

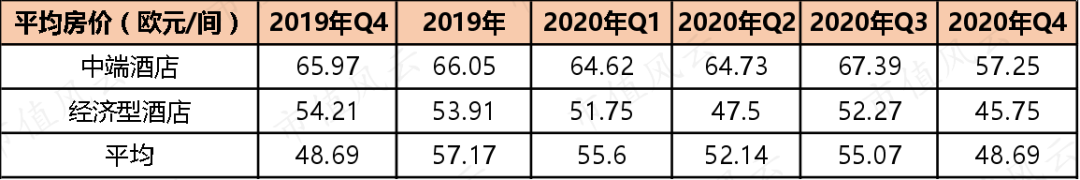

中端酒店的平均房价仅在Q4下滑至60欧元/间以下,总体没有大的跌幅。而经济型酒店下滑幅度相对较大,Q2和Q4均下跌至50欧元/间以下。

而且,由于欧洲疫情反复,全年平均出租率均没有国内下半年表现那么好,Q2曾暴跌至18%以下,Q3和Q4的平均出租率为44.56%和34.14%,远不及2019年的水平。

卢浮集团宁愿牺牲出租率也没有降低房价吸引顾客,导致公司2020年Q2的平均RevPAR暴跌至仅9.12欧元/间,Q4也只有16.62欧元/间。

因此,从全年看,平均房价的跌幅很少,总体平均房价相比2019年仅下滑了6.49%,但平均出租率大跌了27.81个百分点,促使RevPAR大跌将近50%。

综上所述,锦江酒店国内的收入基本在2020年下半年已经恢复到接近2019年水平,尤其是2020年Q4的平均RevPAR仅比2019年同期下滑了2.75%,旗下酒店的经营,尤其是是维也纳酒店,已经重新步入正轨。

但是,国外酒店的表现仍相当不佳,经营数据迟迟未出现明显恢复,2021年的经营状况仍存在较大不确定性。

3、盈利能力大幅下滑

公司的毛利率从往年的90%附近暴跌至2020年的25.7%,仍高于行业中位数15.5%。

而净利率从2019年的8.5%大跌至2.4%,低于行业中位数的6.8%。

(来源:市值风云“吾股大数据”系统)

(来源:市值风云“吾股大数据”系统)

三、资产及负债情况

1、商誉仍是第一大资产

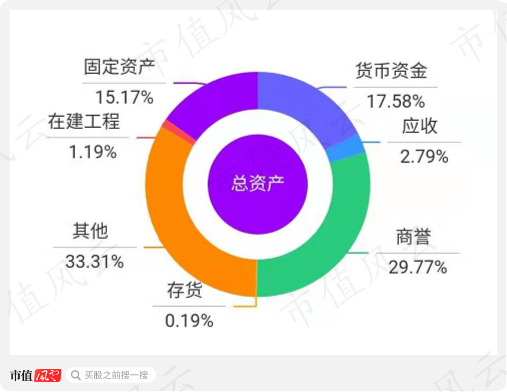

截止2020年末,锦江酒店的总资产为386.37亿,相比2019年小幅下滑0.61%。

其中,流动资产为94.18亿,相比2019年上升10.85%;非流动资产为292.18亿,相比2019年减少3.82%。

2020年末的资产结构如下图:

(来源:市值风云“吾股大数据”系统)

(来源:市值风云“吾股大数据”系统)

公司商誉高达115.03亿,与去年基本持平,资产占比达29.77%。

货币资金多达67.93亿,相比去年增加了8.73亿,资产占比从15.23%上升至17.58%,是流动资产增长的主因。

因出售多家自营酒店,固定资产规模从64.32亿下降至58.63亿,资产占比下降至15.17%。

另外,其他非流动金融资产从2019年的11.99亿下滑至2020年的4.52亿,主要原因是公司在2020年9月2日至11月11日清仓了在香港上市的同程艺龙6833.07万股,根据区间均价计算,可能套现了将近10亿元。

由此可见,公司为了保证资金充裕,从多个渠道筹集资金和变现了不少资产。

2、偿债能力出现下滑

公司短期借款为10.16亿,一年内到期的非流动负债为8.95亿,长期借款多达145.4亿,合计有息负债多达164.51亿,占公司合计负债的66%。

当然,风云君在前文也着重分析,公司长期借款主要是外债,利率极低,几乎是免息贷款。而短期借款主要是应付疫情期间短期资金需求。

公司的已获利息倍数从2019年的7.09大跌至2.08,打断近年来持续上升的趋势,但短期仍达2倍以上,偿债能力大幅减弱,但并未下降至危险的位置。

(已获利息倍数=息税前利润/利息费用)

(已获利息倍数=息税前利润/利息费用)

综上所述,锦江酒店在2020年确实遭受较大考验,盈利能力大幅下滑,但下半年表现已快速回升至接近疫情前的水平,尤其维也纳酒店的表现相当不错。

公司资产质量表现基本平稳,但偿债能力有下降趋势。

免责声明:本报告(文章)是基于上市公司的公众公司属性、以上市公司根据其法定义务公开披露的信息(包括但不限于临时公告、定期报告和官方互动平台等)为核心依据的独立第三方研究;市值风云力求报告(文章)所载内容及观点客观公正,但不保证其准确性、完整性、及时性等;本报告(文章)中的信息或所表述的意见不构成任何投资建议,市值风云不对因使用本报告所采取的任何行动承担任何责任。以上内容为市值风云APP原创未获授权 转载必究邮箱:mvlegend@163.com /微信:yangfeng56293暂时没有评论