穆迪:实际GDP增速的改善,将会助推2021年的利润表现

作者 | 韦三甲

作者 | 韦三甲

流程编辑 | 小白

“实际GDP增速的大幅改善,以及产能利用率的回升,都将推动企业核心税前利润实现增长。

”自1982年以来,每一次美国企业信用质量的恶化都伴随着核心税前利润的显著收缩,核心税前利润是由National Income Product Accounts of the U.S.提供的数据。

因此,核心税前利润下降,会导致信贷质量被持久侵蚀,这种侵蚀有可能大幅扩大企业信贷息差,并促使高收益违约率持续攀升。

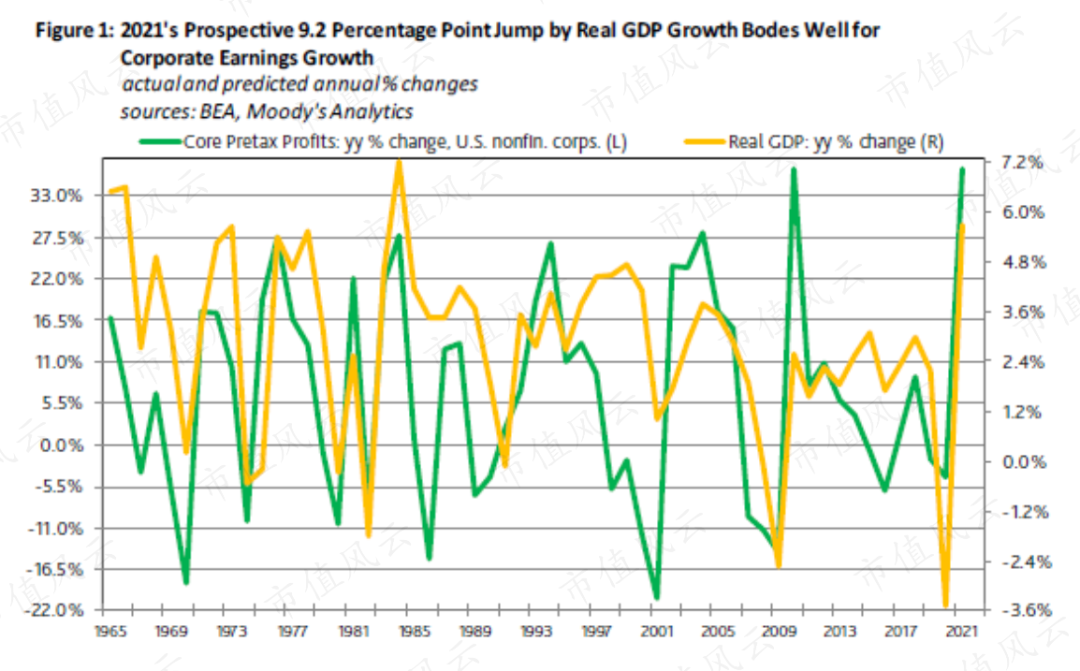

核心税前利润的年增长率,不能用单纯的实际GDP的年增长率来解释,而是要用实际GDP的年增长率的变化值来解释。

比如说,2020年核心税前利润同比下降5.8%,更多的是由于实际GDP增速从2019年的同比增长2.2%到2020年的同比下降3.5%之间的5.6个百分点的下降所导致的,而不仅仅只是因为2020年实际GDP下降3.5%所导致的。

相关性的比较解释了为什么实际GDP增长率的变化值比实际GDP的增长率更好地解释了利润增长。

核心税前利润的年增长率与实际GDP的年增长率的变化值显示出更高的相关性,为0.70。而与实际GDP年增长率的相关性仅为0.51。

同样,非金融企业核心税前利润的年增长率与实际GDP年增长率的变化值之间的相关性为0.72,而与实际GDP年增长率之间的相关性仅为0.48。

一、更充分地利用制造能力提高了经营杠杆率

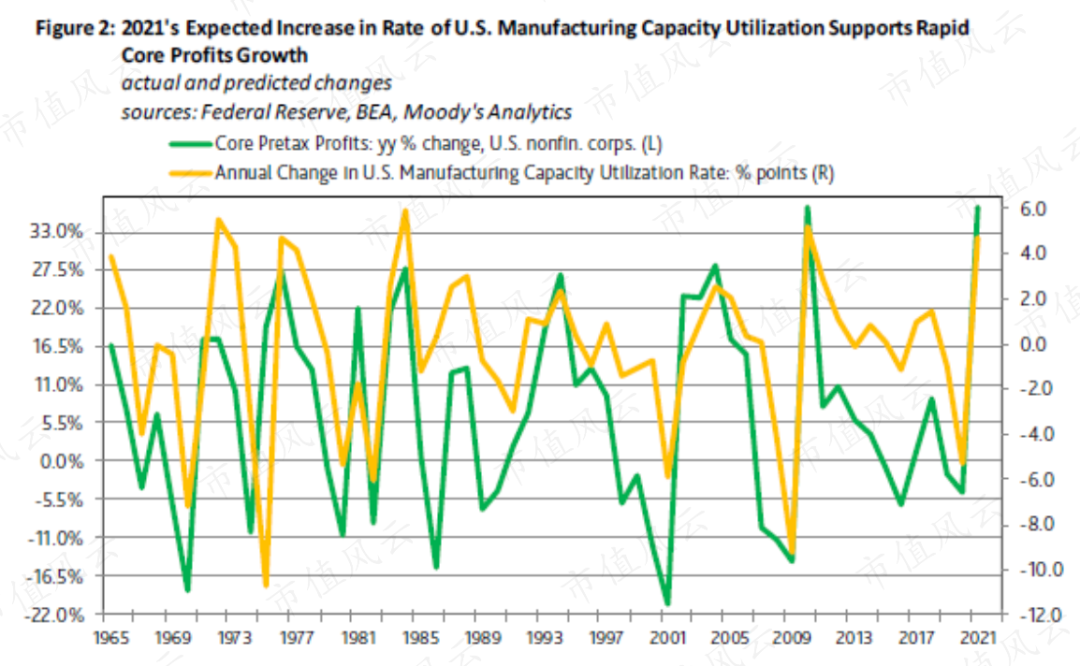

在其他有助于解释核心税前利润增长的宏观经济变量中,没有一个能够完美诠释制造业产能利用率的同比变化。只要产能得到更充分的利用,经营杠杆就可以极大地推动企业盈利增长。

制造业产能利用率的同比变化值与核心税前利润年增长率的相关性为0.61,与非金融企业税前利润年增长率的相关性为0.62。

截至3月初,蓝筹股经济指标(Blue Chip Economic Indicators)调查的约50位预测人士提供的2021年美国实际GDP增长率的预测均值为5.7%。

这也就意味着,人们普遍认为,2021年实际GDP增长率将相较2020年的同比下降3.5%提升9.2个百分点。

预计2021年实际GDP增长率的同比变化值要比此前年度的都大。上一次高点可以回溯到1950年的9.3个百分点。当时1949年实际GDP同比下降0.6%,随后1950年实际GDP同比增长8.7%。

如下图所示,绿线代表的是美国非金融企业核心税前利润的年增长率,黄线代表的是实际GDP的年增长率。

1950年美国所有公司的核心税前利润的年增长率为24.1%,非金融公司为27.8%。同样推动1950年利润增长的是,美国制造业产能利用率从1949年的74.2%跃升至1950年的82.8%,增幅达8.6个百分点。

对于2021年来说,制造业产能利用率预计将从2020年的70.3%提高到2021年的预期值75.0%,提高4.7个百分点。

预计产能利用率的同比变化值将达到2010年5.2个百分点以来的最大增幅,当时产能利用率从2009年的65.5%上升到2010年的70.7%。

需要注意的是,与2020年的COVID-19衰退相比,美国制造业在2008-2009年的大衰退期间表现更差。

如下图所示,绿线代表的是美国非金融企业核心税前利润的年增长率,黄线代表的是美国制造业产能利用率的同比变化值。

2010年,核心税前利润同比大增24.7%,非金融企业的利润同比增长了36.5%。此外,实际GDP从2009年的同比下降2.5%上升至2010年的同比增长2.6%,提高了5.1个百分点。

根据普通最小二乘回归推断,将实际GDP年增长率提升9.2个百分点和制造业产能利用率提高4.7个百分点这两个因素相结合,预示着所有美国企业和非金融企业的核心税前利润增速中值将达到27.1%和34.7%。

相比之下,2020年所有美国企业的核心税前利润同比下降5.8%,非金融企业核心税前利润同比下降4.3%。

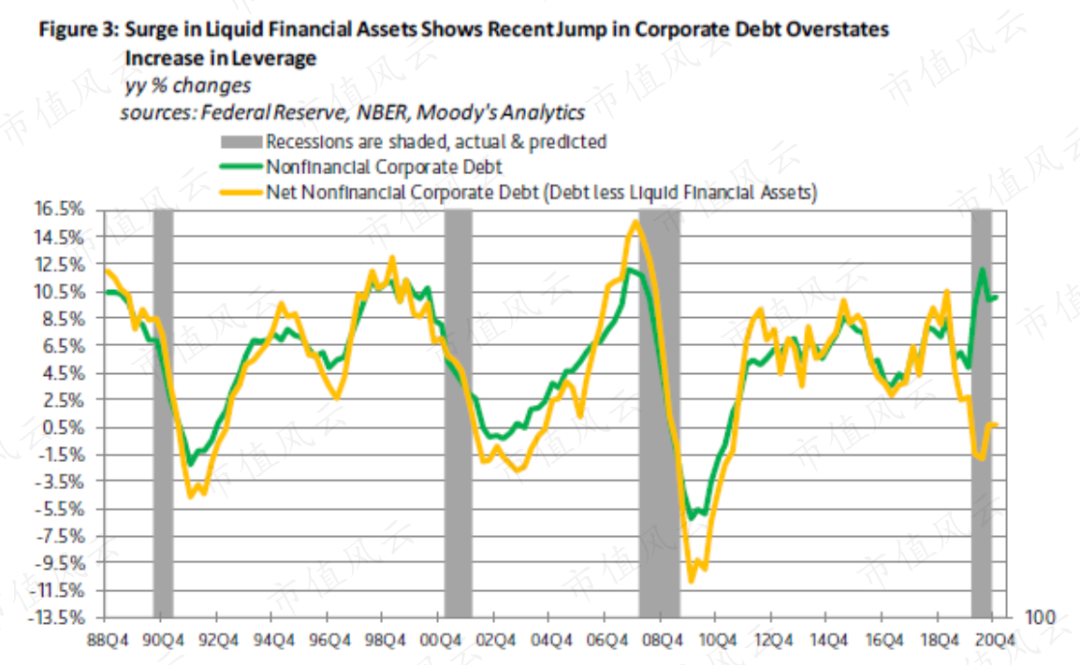

二、现金激增降低了企业债务快速增长的潜在风险

2020年第四季度美国非金融企业的未偿债务同比增长10.1%至11.145万亿美元,略低于2020年第二季度创纪录的11.198万亿美元。

与此同时,美国非金融企业的流动性金融资产同比增长38.9%至3.447万亿美元,低于2020年第二季度的最高点3.636万亿美元。

由于流动性金融资产的增长速度要快得多,2020年第四季度的净债务(即债务减去流动性金融资产)仅比上年同期增长0.7%,达到7.698万亿美元,低于2019年第一季度创纪录的7.753万亿美元。

如下图所示,灰色柱状代表的是经济衰退期,绿线代表的是非金融企业的债务,黄线代表的是非金融企业的净债务。

非金融企业持有的流动性金融资产包括所有存款、货币市场基金、证券回购协议、美国国库券、商业票据和市政债券等。

最近流动性金融资产的快速增长可能会产生误导,因为这些资产的增长并非均匀分布在所有非金融公司。例如,某些债务增长最快的公司,流动性金融资产的增长可能是最慢的,而这则代表着财务状况的严重恶化。

尽管如此,综合高收益债券息差从2020年第二季度的742个基点收窄至第四季度的459个基点,表明现金的快速增长抵消了企业债务急剧扩张所带来的对信贷的不利影响。

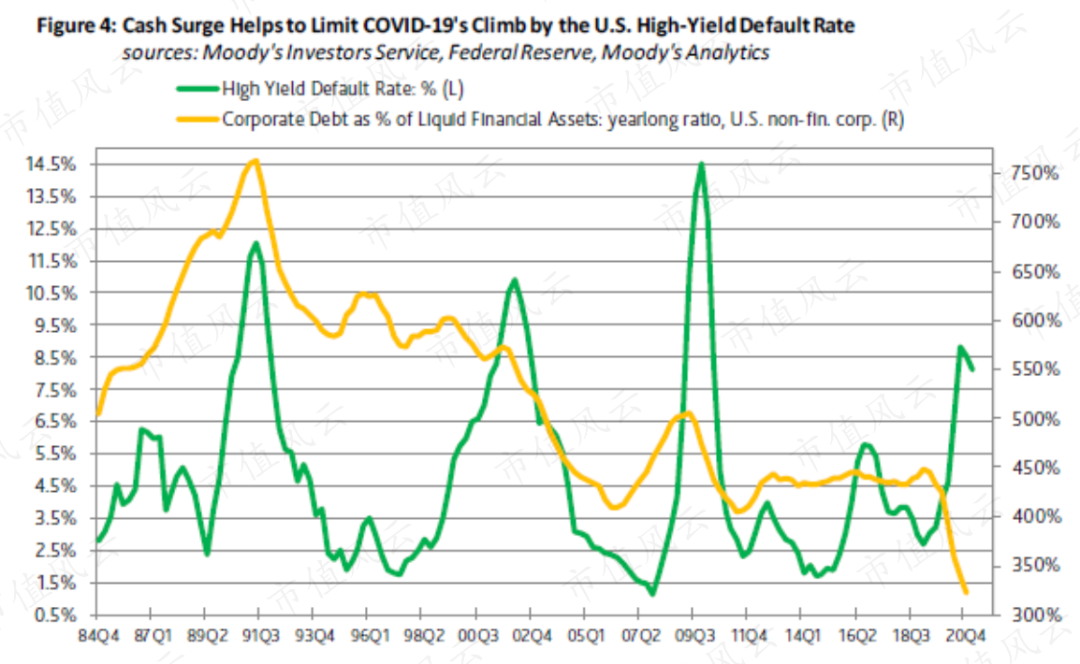

三、在信贷质量和股票上涨的支撑下,企业债务与现金的比率极低

公司债务与公司现金比率异常低,这有助于稳定公司财务状况,使公司债务和股票市场得以迅速恢复。

对美国非金融企业而言,债务与流动性金融资产(或现金)的比率最近一次触底是在2020年第二季度的308%,这是COVID-19衰退中经济破坏性最大的一个季度。

此外,2020年第二季度的债务与现金比率也是自1964年第四季度305%以来的最低水平。随着围绕COVID-19衰退进程的不确定性消退,积累现金的动机也随之减弱。到2020年第四季度,债务与现金的比率已小幅上升至323%。

如下图所示,绿线代表的是高收益违约率,黄线代表的是美国非金融企业债务与流动性金融资产的比率。

暂时没有评论